3.2 Keine Stärkung des Wettbewerbs durch Vergleichswebseite

Die im Referentenentwurf vorgesehene Vergleichswebsite ist aufgrund der dargestellten strukturellen Mängel kaum geeignet, den Wettbewerb zu stärken. Die auf der Vergleichswebsite ausgewiesenen Kosten beschränken sich auf die Kosten der Ansparphase und lassen die erheblichen Kosten der Rentenbezugsphase außer Acht. Ein valider Kostenvergleich ist schon deshalb nicht möglich. Hinzu kommt, dass der Vergleich auf Basis der Effektivkosten „nach europäischen Vorgaben“ problematisch ist!

Ein prozentualer Effektivkostensatz verschleiert die tatsächliche Höhe der Kosten. So schmälert der durchschnittliche Effektivkostensatz bei Riester Rentenversicherungen in Höhe von 1,67 Prozentpunkten die Kapitalerträge bereits um die Hälfte, wenn die Ren-dite vor Kosten 5 Prozent p.a. beträgt und der Sparplan 40 Jahre läuft.

Die Effektivkosten entsprechen nicht einmal den vertraglich vereinbarten Kosten, sondern basieren auf einer Modellrechnung. Während ein Effektivzinssatz bei Darlehensverträgen aufgrund der gesetzlichen Regelung, wonach der Preis eines Darlehens (ausschließlich) im vereinbarten Nominalzinssatz besteht, einen validen Preisvergleich ermöglicht, ist dies bei Altersvorsorgeprodukten nicht der Fall. Bei Altersvorsorgeprodukten sind eine Vielzahl unterschiedlicher Kostenbezugsgrößen üblich. Martin Gesche et al identifizieren in einer Stichprobe von 36 Riester-Rentenversicherungen allein für die An-sparphase 20 verschiedene Kostenbezugsgrößen. Für andere Produkttypen werden wiederum andere Kostenbezugsgrößen erhoben. Ein ex ante Vergleich ist damit praktisch unmöglich. Die vom europäischen Gesetzgeber vorgegebene Methodik für PRIIPs sieht in einigen Fällen lediglich Kostenspannen vor, die jedoch für einen Vergleich nicht geeignet sind.

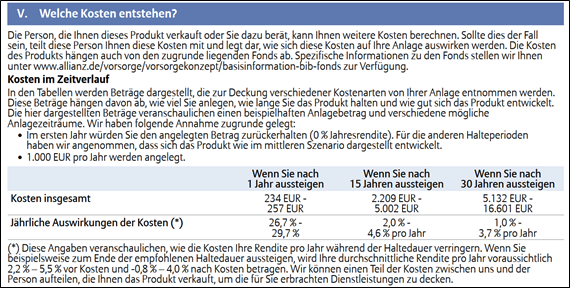

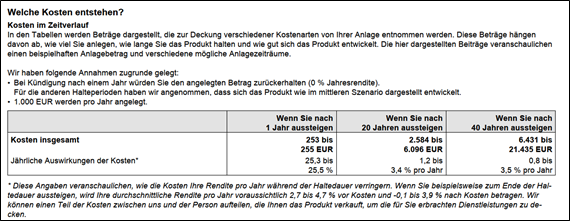

Nachfolgend wird im Beispiel der Allianz Zukunftsrente InvestFlex Laufzeit 30 Jahre eine Auswirkung der Kosten nach 30 Jahren von 1,0 bis 3,7 % pro Jahr ausgewiesen.

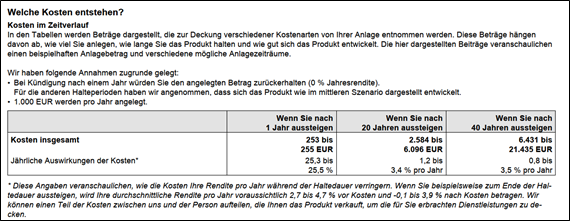

Ähnlich sieht es im Beispiel einer Nürnberger fondsgebundenen Rentenversicherung aus.

Schon diese beiden Beispiele zeigen, dass derartige Kostenangaben nicht dazu geeignet sind, Verbraucher:innen eine informierte Anlageentscheidung zu ermöglichen.

Die hier angewandte Methode der stochastischen Simulation von Vertragsverläufen zur Berechnung einer Gesamtkostengröße weist strukturelle Schwachstellen auf, sodass aus Perspektive der Verbraucher:innen die angegebene Gesamtkostengröße kein verlässliches Kriterium für einen Kostenvergleich darstellt. Anders im Darlehensrecht: Hier ist ein Vergleich anhand des Effektivzinssatzes möglich, weil im Darlehensrecht als Gegenleistung für die Darlehensüberlassung lediglich (und ausschließlich) Zinsen auf den geschuldeten Darlehensbetrag zu zahlen sind.